- Tháng 1/2021: Giảm từ 1170 về 1030, tương ứng giảm 140 điểm, 12%, có những phiên giảm trên 70 điểm

- Tháng 7/2021: Giảm từ 1400 về 1250, tương ứng giảm 150 điểm, 10,7%, có những phiên giảm gần 50 điểm.

KHUYẾN NGHỊ MUA TCB – NGÂN HÀNG TMCP KỸ THƯƠNG VIỆT NAM

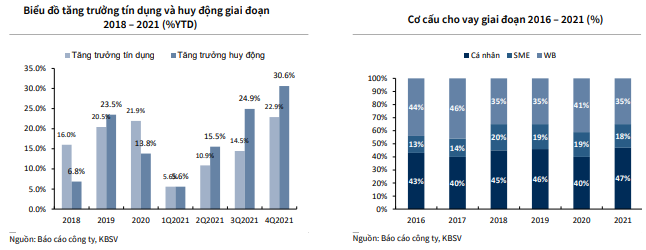

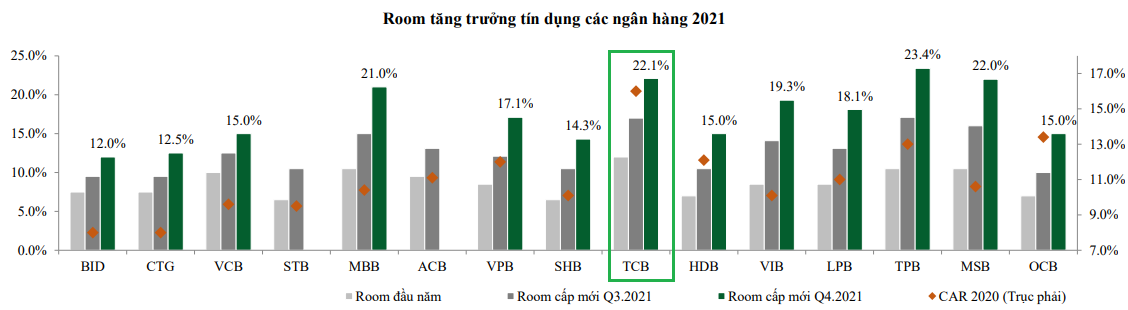

TCB ghi nhận thu nhập lãi thuần Q4/2021 đạt 7,245 tỷ (+32.8% yoy), thu nhập ngoài lãi tương ứng 2,910 tỷ (+26.2% yoy) đồng thời Tổng thu nhập hoạt động qua đó tăng 30.9% yoy đạt mức 10,159 tỷ. Lũy kế năm 2021 TCB ghi nhận tăng trưởng LNTT 47.1% yoy đồng thời tăng trưởng tín dụng đạt 22.9% – đứng thứ 2 toàn ngành.

(2) TCB hoàn thành trích lập nợ tái cơ cấu.

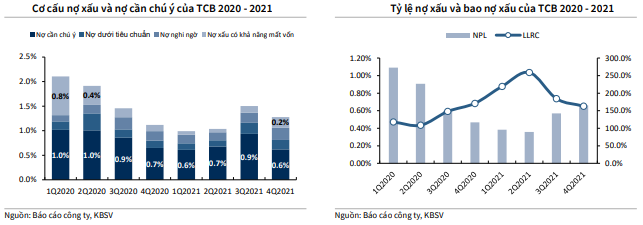

Tỷ lệ nợ xấu Q4/2021 đạt 0.66% – mức thấp nhất toàn hệ thống. Trong kỳ TCB tiếp tục mạnh tay trích lập khoảng 627 tỷ (+71.2% yoy), tỷ lệ bao phủ nợ xấu tiếp tục giảm 21.6 điểm phần trăm xuống 162.9% tuy nhiên vẫn nằm trong nhóm có mức bao phủ cao nhất thị trường. TCB cũng đã thực hiện trích lập bổ sung toàn bộ dư nợ tái cơ cấu theo Thông tư 14/2021 đồng thời khả năng trả nợ của khách hàng cũng đang dần phục hồi trở lại giúp giảm áp lực về tỷ lệ chuyển hóa nợ xấu đối với các khoản vay.(3) Lãi thuần tự hoạt động dịch vụ tăng lên đáng kể.

Lãi thuần từ hoạt động dịch vụ trong Q4/2021 của TCB tăng 96.7% yoy trong đó động lực đến từ thu hoạt động bảo hiểm (+195.9% yoy) và thu từ môi giới (+320.5% yoy). Điểm đáng chú ý là các công ty con của TCB đều ghi nhận KQKD tăng trưởng cao, đem lại nguồn thu ngoài lãi ổn định cho ngân hàng trong đó TCBS đem về cho ngân hàng 3.8 nghìn tỷ VND (+41.5% yoy) và tiếp tục đứng đầu thị phần môi giới trái phiếu năm thứ 6 liên tiếp – đây là điểm tích cực lớn của TCBS trong việc tận dụng sự bùng nổ của Thị trường trái phiếu trong năm 2021 nhưng đang là mối lo đáng ngại khi Chính phủ liên tiếp rà soát lại việc phân phối và phát hành Trái phiếu – Sẽ được nhà Tư vấn đánh giá vào phần rủi ro nếu có của TCB.

- Triển vọng tăng trưởng tươi sáng – sau khi đã chiết khấu các rủi ro hiện hữu và phản ánh vào thị giá.

(1) Tích cực đẩy mạnh đầu tư ngân hàng số nhằm duy trì tỷ lệ CASA cao giúp chi phí huy động giảm thiểu tối đa.

- Số lượng khách hàng Ebanking cá nhân đạt 5.1 triệu khách (+32.3% yoy);

- (Số lượng giao dịch qua kênh Ebanking chiếm tới 83.4% tổng giao dịch của ngân hàng, cùng kỳ là 77.5%;

- Giá trị giao dịch bán lẻ qua kênh E-banking 2021 đạt 9,076 nghìn tỷ VND, tăng 80.5% yoy.

- Dự án đám mây sử dụng Amazon Web Services và việc ra mắt ứng dụng mobile banking mới nhằm cung cấp cho người dùng sự trải nghiệm tốt hơn hứa hẹn sẽ góp phần duy trì và gia tăng tỷ lệ CASA của TCB trong năm 2022.

(2) Tăng trưởng tín dụng và huy động kỳ vọng tiếp tục tăng trưởng và phục hồi tốt hơn nữa trong 2022.

TCB có năng lực tài chính thuộc nhóm tốt nhất trong toàn hệ thống và kỳ vọng rằng ngân hàng vẫn có thể được Ngân hàng Nhà nước cấp hạn mức tín dụng cao trong năm 2022 – tương tự lịch sử TCB thuộc nhóm Ngân hàng được cấp tăng trưởng tín dụng ở mức cao nhất ngành trong năm 2021. Đồng thời, dư nợ cho vay ký quỹ tại TCBS sẽ tiếp tục tăng, nhưng đà tăng chậm lại so với 2021 nhằm hạn chế rủi ro từ việc siết lại dòng vốn vào TTCK (cổ phiếu và trái phiếu) theo quy định của UBCKNN – đảm bảo TCB không bị ảnh hưởng và “sốc nhiệt” quá lớn nếu các quy định và thông tư được ban hành nhằm hạn chế dòng vốn tín dụng qua kênh này.

(3) Tệp KH chất lượng cao với Lợi thế cạnh tranh bền vững đến từ hệ sinh thái chủ lực.

(4) TCB được đánh giá rất cao bởi chất lượng tài sản cũng như các nguồn thu của ngân hàng vẫn duy trì tăng trưởng tốt.

Khác với một số ngân hàng đã công bố nợ tái cơ cấu, nợ tái cơ cấu của Techcombank đã giảm 32% về mức 1,9 nghìn tỷ đồng trong năm 2021 đồng nghĩa trong năm 2021, Techcombank đã thực hiện trích lập 100% nợ tái cơ cấu mà không cần phân bổ trong 3 năm điều này làm giảm áp lực trích lập dự phòng cũng như tạo ra bộ đệm lợi nhuận cho TCB trong những năm tới. Đồng thời trong thời gian tới ngân hàng vẫn có những câu chuyện riêng để có thể thu hút được nhà đầu tư: IPO cho TCBS trong vòng 1 – 2 năm tới, TCB và Manulife có thể thỏa thuận lại mức phí upfront cao hơn dựa trên nền đã ký thấp so với mặt bằng chung thị trường Baccasurrance tại VN hiện nay – tạo nền tảng tăng trưởng và định giá tích cực cho TCB trong trung dài hạn.

Bỏ qua các rủi ro hiện hữu liên quan đến Thị trường phát hành trái phiếu sẽ tác động trong ngắn hạn. Nhưng trên quan điểm Nhà Tư vấn đánh giá sẽ không tác động đến chất lượng tài sản và tăng trưởng tín dụng của hệ thống Ngân hàng lẫn TCB nói riêng trong dài hạn.

Cụ thể: Ngân hàng đang nắm giữ lượng trái phiếu doanh nghiệp nhiều nhất hệ thống đang là TCB với 62,809 tỷ đồng, tăng 34.4% so với cuối năm 2020. Việc thị trường trái phiếu doanh nghiệp phát triển có một phần lớn đền từ sự thúc đẩy của các quy định tại thông tư 41 (Basel 2). Theo đó, các công ty BĐS bị áp hệ số rủi ro 200% trong khi các ngân hàng ở Việt Nam hầu hết có hệ số CAR hạn chế và room tín dụng không đủ cao nên không ưu tiên cho vay các công ty này. Giải pháp phát hành trái phiếu do đó được sử dụng để huy động vốn cho các doanh nghiệp khó tiếp cận tín dụng ngân hàng trong bối cảnh mới và các ngân hàng đóng vai trò ngân hàng đầu tư phân phối các trái phiếu này tới tay khách hàng cá nhân.

Và gần đây nhất, NHNN công bố Thông tư 16/2021 quy định chặt chẽ hơn về điều kiện mua TPDN của các NHTM và bổ sung quy định NHTM không được bán TPDN không do NH phát hành cho các công ty con. Quy định này sẽ khiến cho cách thức hoạt động tại một số ngân hàng phải thay đổi so với trước, tuy nhiên kỳ vọng thị trường TPDN tiếp tục phát triển sẽ không thay đổi và tác động trực tiếp đến các đợt phát hành – Doanh nghiệp BĐS phát hành trái phiếu không đúng mục đích và chuyển giao rủi ro đến nhóm NĐT cá nhân, nhưng nếu các Trái phiếu được đánh giá kỹ lưỡng – an toàn – đủ điều kiện về tài sản đảm bảo vẫn sẽ là kênh huy động vốn hấp dẫn trên Thị trường trong bối cảnh nền lãi suất vẫn tiếp tục ở nền thấp – TCB được Chuyên viên đánh giá là một Ngân hàng đủ tự tin để kiểm soát an toàn vốn từ kênh đầu tư này.

![]() TỔNG KẾT: Thị trường đang xuất hiện rất nhiều rủi ro, cướp đi rất nhiều thành quả đầu tư mà Quý Anh/Chị đã xây dựng suối một thời gian dài – 2020 & 2021. Nhưng với quan điểm về Thị trường vững chắc với Quy luật 8:2!! Trong bất cứ bối cảnh thị trường như thế nào thì luôn có những dòng cổ phiếu chạy ngược! Và nếu mua TCB trong nhịp này NĐT vẫn thắng chứ không thua dù Thị trường có tạo đáy như kỳ vọng hay không!

TỔNG KẾT: Thị trường đang xuất hiện rất nhiều rủi ro, cướp đi rất nhiều thành quả đầu tư mà Quý Anh/Chị đã xây dựng suối một thời gian dài – 2020 & 2021. Nhưng với quan điểm về Thị trường vững chắc với Quy luật 8:2!! Trong bất cứ bối cảnh thị trường như thế nào thì luôn có những dòng cổ phiếu chạy ngược! Và nếu mua TCB trong nhịp này NĐT vẫn thắng chứ không thua dù Thị trường có tạo đáy như kỳ vọng hay không!