Cách thức dYdX (DYDX) hoạt động

Hơn nữa, nền tảng này cũng bắt tay với StarkWare sử dụng StarkEx, một công cụ mở rộng Lớp (Layer) 2 nhằm mục đích cải thiện giao dịch non-custodial trên dYdX. Nói một cách dễ hiểu, tác động sẽ tương tự như bản nâng cấp Eth 2.0 sắp tới, vì phí gas sẽ trở thành 0, khối lượng giao dịch tối thiểu sẽ giảm, và phí giao dịch sẽ thấp hơn.

Theo trang web chính thức, nền tảng dYdX đang thực hiện động thái này vì:

‘‘ Ethereum có thể xử lý khoảng 15 giao dịch mỗi giây (TPS), điều này không đủ để hỗ trợ sự phát triển nhanh chóng của DeFi, NFT, v.v. Trong khi Ethereum 2.0 về mặt lý thuyết sẽ tăng tốc độ mạng lên 100.000 TPS, việc mở rộng quy mô lớp cơ sở vẫn còn cần thêm một thời gian nữa. Trong khi đó, các giải pháp mở rộng quy mô Lớp 2 — dưới dạng Rollup – giải phóng lớp cơ sở của Ethereum bằng cách giảm tải khớp lệnh, dẫn đến giảm phí gas và tăng thông lượng mà không tăng tải mạng. Tích hợp dYdX của StarkWare kết hợp các bằng chứng STARK về tính toàn vẹn của dữ liệu với tính khả dụng của dữ liệu on-chain để đảm bảo một giao thức hoàn toàn non-custodial.‘‘

Các tính năng độc đáo của dYdX (DYDX)

Bể đặt cọc (Staking Pool)

Nền tảng dYdX cung cấp hai loại bể đặt cọc

1. Bể an toàn

2. Bể thanh khoản

Quản trị

Những người nắm giữ token DYDX có thể là một phần của quy trình quản trị và đề xuất các thay đổi đối với giao thức lớp 2. Chủ sở hữu DYDX có thể bỏ phiếu cho các nội dung sau:

- Xác định mức độ an toàn các khoản thanh toán cho bể đặt cọc nếu xảy ra thua lỗ;

- Thiết lập các tham số rủi ro cho giao thức Lớp 2;

- Bỏ phiếu cho việc đưa danh sách token mới vào giao thức Lớp 2;

- Các hợp đồng quản trị;

- Bỏ phiếu cho các nhà tạo lập thị trường sẽ được thêm vào bể đặt cọc thanh khoản;

Phần thưởng cho người sở hữu DYDX

Có ba loại phần thưởng mà nền tảng dYdX cung cấp cho chủ sở hữu token DYDX:

1. Phần thưởng khai thác có hiệu lực trở về trước

Những phần thưởng khai thác có hiệu lực trở về trước sẽ được phân phối cho những người dùng dYdX thực hiện giao dịch trên giao thức Lớp 2 của dYdX và những người dùng đã sử dụng nền tảng này trong một thời gian dài.

Số lượng phần thưởng mà người dùng có thể kiếm được phụ thuộc vào hoạt động tổng thể và cấp độ của họ. Phần thưởng liên quan đến khai thác có hiệu lực trở về trước hiện có thể được xác nhận khi các hạn chế chuyển tiền ban đầu được dỡ bỏ.

Lưu ý: Tính năng khai thác có hiệu lực trở về trước không có sẵn cho các cư dân của Hoa Kỳ do các hạn chế chính thức.

2. Phần thưởng giao dịch

Phần thưởng giao dịch sẽ được phân phối để khuyến khích các nhà giao dịch tiền điện tử sử dụng Giao thức dYdX lớp-2. Những phần thưởng này cũng sẽ được sử dụng để làm tăng sự phổ biến của dYdX và tăng tốc quá trình thanh khoản của thị trường.

Bất kỳ nhà giao dịch nào đang giao dịch trên giao thức dYdX lớp-2 đều đủ điều kiện để kiếm phần thưởng giao dịch DYDX. Số lượng phần thưởng phụ thuộc vào một số yếu tố, trong đó yếu tố chính là hoạt động giao dịch và khối lượng.

3. Phần thưởng cho nhà cung cấp thanh khoản

Người dùng có địa chỉ Ethereum đang hoạt động có thể nhận được phần thưởng thanh khoản của nhà cung cấp khi họ duy trì khối lượng nhà sản xuất tối thiểu là 5% trong kỷ nguyên trước đó. Các token DYDX sẽ được thưởng cho các nhà cung cấp thanh khoản sau khoảng thời gian 28 ngày và quá trình này sẽ diễn ra trong 5 năm. Mục đích chính của việc cung cấp những phần thưởng này là để tăng tốc tính thanh khoản trên thị trường của DYDX trong thời gian dài.

Giảm giá phí giao dịch

Chủ sở hữu token DYDX sẽ nhận được chiết khấu phí giao dịch dựa trên số lượng token mà họ giữ trong ví của mình. Ví dụ: nếu người dùng nắm giữ ≥10.000 token, họ sẽ được chiết khấu 15% phí giao dịch.

Tokenomics dYdX (DYDX)

Có tổng cộng 1.000.000.000 token DYDX sẽ được phân phối trong khoảng thời gian 5 năm. Đây là bảng phân tích về token DYDX:

- 50% số token sẽ được chuyển đến cộng đồng dYdX bao gồm các nhà cung cấp thanh khoản, nhà giao dịch, các bên liên quan, và người dùng hoàn thành các mốc giao dịch. Một phần của cổ phần này cũng sẽ được chuyển đến kho bạc của cộng đồng.

- 27,73% trong số các token sẽ được chuyển đến các nhà đầu tư đã hoạt động trước đó.

- 15,27% trong số các token sẽ được phân bổ cho các thành viên đội ngũ chính thức của dYdX bao gồm người sáng lập, cố vấn, nhân viên và những người khác.

- 7% trong số các token sẽ được dành cho các nhà tư vấn và nhân viên sẽ tham gia nền tảng trong tương lai.

Giá dYdX (DYDX)

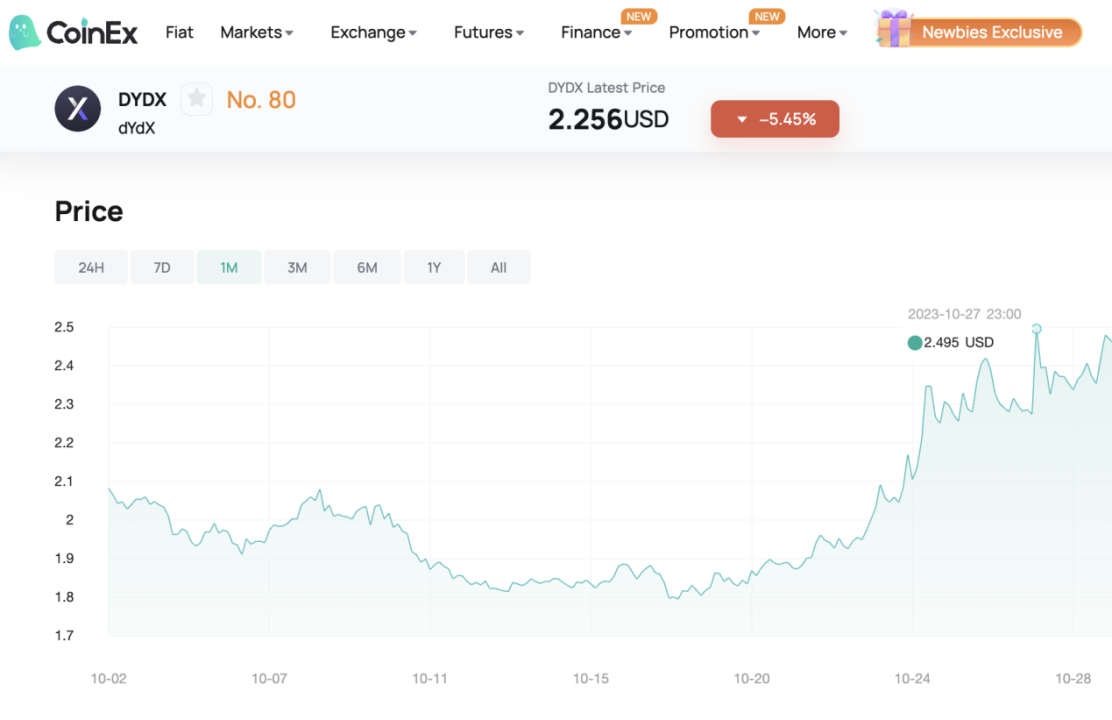

dYdX (DYDX) hiện đang được giao dịch kể từ ngày 13/9/2021. Khối lượng giao dịch trong 24 giờ của token này trên các sàn giao dịch là khoảng 342.044.120 đô la.

Dự đoán giá dYdX (DYDX) và Triển vọng tương lai

Kể từ ngày 13/9/2021, dYdX (DYDX) đang giao dịch ở mức 10,02 đô la. Liệu dYdX (DYDX) có đạt 50 đô la trong tương lai gần hay không? Điều này phụ thuộc vào rất nhiều yếu tố.

Sự kiện mở khóa mã thông báo DYDX trị giá 1,62 triệu đô la lớn sắp diễn ra

Tiền điện tử phổ biến dYdX (DYDX) đang chuẩn bị cho một sự kiện mở khóa mã thông báo quan trọng, trong đó mã thông báo DYDX trị giá 1,62 triệu đô la sẽ được phát hành ra thị trường vào ngày 23 tháng 1 như một phần của Phần thưởng nhà cung cấp thanh khoản. Việc mở khóa này chiếm 0,18% nguồn cung lưu thông.

Kể từ đầu năm đến nay, DYDX đã tăng giá trị 20%. Theo Tokenunlock, một nền tảng dữ liệu tiền điện tử, 575.000 mã thông báo DYDX trị giá 1,62 triệu USD sẽ được mở khóa và có thể giao dịch vào ngày 23 tháng 1 lúc 18:00 UTC.

Hiện tại, tài sản gốc DYDX của dYdX đang giao dịch ở mức 2,82 USD, với mức tăng biên trong 24 giờ là 0,03%. Trong tuần qua, giá altcoin này đã giảm 0,18%. Các nhà quan sát thị trường và chuyên gia cảnh báo rằng việc mở khóa mã thông báo sắp tới có thể ảnh hưởng đến giá cả.

Cũng có những lo ngại về các nỗ lực thao túng giá trong hoặc trước khi mở khóa mã thông báo, điều này có thể đánh lừa các nhà đầu tư bằng những biến động giá lừa đảo. Các nhà đầu tư nên thận trọng cả trước và sau các sự kiện mở khóa mã thông báo do tác động đã biết của chúng đối với giá cả.

Nâng cấp chuỗi dYdX để hỗ trợ các giao thức đặt cược lỏng

Ra mắt với các kế hoạch Stride và mở rộng

Lần đầu tiên ra mắt tính năng đặt cược thanh khoản trên chuỗi dYdX là sự hợp tác của Stride, công ty nổi tiếng vì sự nổi bật trong Hệ sinh thái Cosmos. Sự tham gia của Stride được kỳ vọng sẽ nâng cao hiệu quả và sự hấp dẫn của việc đặt cược trên chuỗi dYdX.

dYdX Foundation cũng đã tiết lộ kế hoạch kết hợp các giải pháp đặt cược thanh khoản nổi bật khác, chẳng hạn như Persistence và Quicksilver, trong những tuần tới. Việc mở rộng này nhấn mạnh cam kết của Foundation trong việc đa dạng hóa các tùy chọn đặt cược và nâng cao trải nghiệm người dùng trên nền tảng của nó.

Hiểu về đặt cược lỏng trên dYdX

Với việc ra mắt tính năng đặt cọc thanh khoản trên nền tảng dYdX, chủ sở hữu mã thông báo giờ đây có cơ hội mua mệnh giá đặt cọc của mã thông báo gốc của nền tảng, DYDX. Sáng kiến này cho phép người dùng đóng góp vào tính bảo mật của chuỗi dYdX v4 và kiếm thêm lợi nhuận dưới dạng USDC thông qua phí giao dịch và giao dịch.

Người đồng sáng lập Stride, Riley Edmunds, nhấn mạnh tầm quan trọng của sự phát triển này, lưu ý rằng lợi nhuận không lạm phát của stDYDX khiến nó trở thành nguồn tài sản thế chấp ổn định với nhiều trường hợp sử dụng DeFi khác nhau trong hệ sinh thái Cosmos. Thuộc tính này của stDYDX dự kiến sẽ thúc đẩy việc áp dụng và tiện ích của nó trên các nền tảng DeFi khác nhau.

Tác động đến bối cảnh DeFi

Sự phát triển này không chỉ mang lại lợi ích cho những người dùng đang tìm kiếm cơ hội tạo lợi nhuận đa dạng mà còn cho sức khỏe và tính bảo mật tổng thể của mạng dYdX. Bằng cách khuyến khích chủ sở hữu mã thông báo tham gia bảo mật mạng thông qua các dịch vụ mang lại lợi nhuận hấp dẫn, dYdX Foundation đang đảm bảo một hệ sinh thái phi tập trung và mạnh mẽ hơn.

dYdX Foundation tìm kiếm nguồn tài trợ 30 triệu USD cho các nỗ lực phi tập trung liên tục

Làm thế nào một sàn giao dịch phi tập trung có thể thực hiện bước nhảy vọt tiếp theo hướng tới quyền tự chủ hoàn toàn?

Câu hỏi này củng cố đề xuất tài trợ mới từ Tổ chức phi lợi nhuận dYdX, tổ chức đang tìm kiếm 30 triệu đô la từ kho bạc cộng đồng Chuỗi dYdX để thúc đẩy sứ mệnh của mình trong 3 năm tới. Nếu được phê duyệt, các nguồn lực sẽ cung cấp nhiên liệu cho Tổ chức để mở rộng quy mô quản trị phi tập trung, thúc đẩy việc áp dụng DAO rộng rãi hơn, thúc đẩy tăng trưởng người dùng và củng cố dYdX với tư cách là người dẫn đầu trong giao dịch không giám sát.

Quỹ dYdX, một tổ chức độc lập có trụ sở tại Thụy Sĩ, đã dẫn đầu các nỗ lực quan trọng trong quản trị, phát triển kinh doanh, tiếp thị và hơn thế nữa kể từ năm 2021. Giờ đây, với việc ra mắt Chuỗi dYdX phi tập trung hoàn toàn, Quỹ đặt mục tiêu đẩy nhanh việc áp dụng và sử dụng cơ sở hạ tầng này trên cơ sở hạ tầng của mình. giai đoạn tiến hóa tiếp theo.

Khoản tài trợ 30 triệu USD được đề xuất sẽ được sử dụng cho các hạng mục chính, cho phép Tổ chức tuyển dụng những nhân tài xuất chúng, xây dựng quan hệ đối tác chiến lược, cải thiện hệ thống hỗ trợ người dùng và tiếp tục thúc đẩy nhiệm vụ phân cấp của mình cho đến năm 2027. Khoản tài trợ này diễn ra vào thời điểm thích hợp, khi dYdX mới ra đời. DAO tiếp tục thiết lập nhịp điệu của mình và cộng đồng đặt mục tiêu chiếm được thị phần lớn hơn về khối lượng hoán đổi vĩnh viễn.

Việc phân bổ nguồn tài trợ bao gồm các khoản phân bổ lớn cho các chức năng phát triển kinh doanh, quản trị, kỹ thuật giải pháp và tiếp thị trong tổ chức phi lợi nhuận. Những nguồn lực này sẽ trao quyền cho các nhóm nhà thầu tập trung vào các chiến lược tăng trưởng có tác động cao phù hợp với các khu vực pháp lý địa phương, cung cấp công cụ nâng cao để cộng đồng tham gia và nâng cao khả năng hiển thị thương hiệu dYdX trên toàn cầu.

Chi tiêu bổ sung sẽ tập trung vào các trụ cột hoạt động như pháp lý, tài chính và tuyển dụng để củng cố khả năng phục hồi và tuân thủ của thể chế. Khi mùa đông tiền điện tử sắp đến hạn chế ngân sách tiếp thị của ngành, nguồn vốn được đề xuất sẽ đảm bảo hệ sinh thái dYdX có thể tiếp tục đạt được sức hút bất chấp những trở ngại vĩ mô.

Với tính chất phi tập trung là kim chỉ nam, dYdX Foundation mong muốn tiếp tục cộng tác với những người đóng góp cam kết trong cộng đồng bao gồm các trình xác thực, trình tạo ứng dụng, nhà cung cấp thanh khoản và người tham gia quản trị.

Nếu được phê duyệt, khoản tài trợ kho bạc trị giá 30 triệu đô la này sẽ cung cấp 3 năm đường băng để Tổ chức thực hiện xuất sắc các nhiệm vụ quan trọng – nhằm phục vụ mạng dYdX phong phú hơn, phân tán hơn và tự chủ hơn do các bên liên quan kiểm soát. Từ việc tăng gấp đôi tốc độ tăng trưởng ở châu Á và châu Âu đến việc thúc đẩy hệ sinh thái dao phát triển mạnh, tổ chức phi lợi nhuận nhận thấy có nhiều cơ hội để tác động với sự hỗ trợ bền vững.

Bây giờ cộng đồng phải xác định xem liệu lộ trình phân quyền đầy tham vọng này có đảm bảo đầu tư sâu hơn cho giai đoạn 2024-2027 hay không.

Đề xuất của dYdX Foundation thể hiện sự tăng gấp đôi nỗ lực phân cấp của giao thức hơn là một sự thay đổi trong chiến lược. Là người ủng hộ việc phân quyền lâu năm, tôi rất vui khi thấy các tác nhân chủ chốt trong hệ sinh thái củng cố cam kết của họ trong việc xây dựng quyền sở hữu cộng đồng bền vững.

Mặc dù 30 triệu đô la không phải là số tiền nhỏ, nhưng khoản tài trợ này sẽ hỗ trợ công việc chuyên sâu trong các lĩnh vực phát triển kinh doanh, tiếp thị, xây dựng cộng đồng và kỹ thuật giải pháp nhằm mang lại lợi ích lâu dài cho tất cả những người tham gia.

Với sự tham gia của người xác thực khá lớn và khả năng quản trị tích cực cao đối với các thay đổi giao thức, Chuỗi dYdX đã sớm thiết lập vững chắc các thông tin xác thực thuộc sở hữu cộng đồng của mình. Hy vọng của tôi là việc đầu tư hơn nữa vào sự tham gia rộng rãi và tự nhân rộng sẽ khiến mạng lưới này trở thành một trong những trung tâm sôi động nhất cho sự đổi mới không cần cấp phép trong Tài chính phi tập trung.

dYdX Foundation hợp tác với Stride để triển khai tính năng đặt cược thanh khoản

Stride được công nhận là nhà cung cấp dịch vụ đặt cọc thanh khoản hàng đầu trong Hệ sinh thái Cosmos, mang lại kiến thức chuyên môn đáng kể cho sáng kiến này.

1/6 Bản nâng cấp Giao thức chuỗi dYdX v3.0 đã được triển khai thành công ở độ cao khối 7147832.Cảm ơn tất cả mọi người đã bỏ phiếu và đóng góp!

Việc nâng cấp có thay đổi gì?

Hãy tiếp tục đọc pic.twitter.com/0PidV3jC8f— dYdX Ops subDAO (@dydx_ops_subdao) Ngày 29 tháng 1 năm 2024

Đặt cược lỏng cho phép người tham gia khóa mã thông báo để đổi lấy nhận mã thông báo. Biên lai này sau đó có thể được sử dụng hoặc giao dịch tích cực trong các ứng dụng tài chính phi tập trung (defi). Theo DeFiLlama, Tổng giá trị bị khóa (TVL) hiện tại trong các công cụ phái sinh đặt cược thanh khoản là hơn 31,1 tỷ USD, nhấn mạnh vai trò quan trọng của nó trong lĩnh vực defi.

Với tính năng mới này trên dYdX, chủ sở hữu mã thông báo giờ đây có thể nhận được mệnh giá đặt cược của mã thông báo gốc của dYdX v4 (DYDX). Một khía cạnh hấp dẫn của việc đặt cược ở đây là người đặt cược sẽ nhận được phí giao dịch và giao dịch bằng USDC. Điều này không chỉ góp phần đảm bảo chuỗi dYdX v4 mà còn tạo cơ hội cho năng suất bổ sung.

Hơn nữa, Stride có kế hoạch khuyến khích sự tham gia bằng cách thực hiện một trong những đợt airdrop token STRD lớn nhất của mình. Họ sẽ phân phối tới 100.000 mã thông báo STRD cho những người dùng thanh lý cổ phần DYDX của họ bằng Stride để lấy stDYDX trong 120 ngày đầu tiên kể từ khi ra mắt.

Edmunds cũng nhấn mạnh tầm quan trọng chiến lược của sự hội nhập này. Ông đề cập rằng dYdX, là sàn giao dịch phi tập trung lớn nhất tính theo khối lượng, thu hút một lượng lớn khán giả. Sự hợp tác này không chỉ giới thiệu cho những người dùng này về hệ sinh thái Cosmos mà còn có khả năng làm tăng sự quan tâm và tương tác tổng thể trong không gian này.

Chuỗi dYdX giới thiệu tính năng đặt cược thanh khoản trong bản nâng cấp mới nhất

Mục lục

- Tăng cường tính thanh khoản và tính linh hoạt

- Chuỗi dYdX: Trụ cột trong giao dịch phái sinh phi tập trung

Tăng cường tính thanh khoản và tính linh hoạt

Cốt lõi của bản nâng cấp này xoay quanh việc kích hoạt tài khoản liên chuỗi, một tính năng giúp mở rộng đáng kể phạm vi hoạt động tài chính trên Chuỗi dYdX. Cải tiến quan trọng này cho phép tích hợp các giao thức đặt cược lỏng, do đó tạo điều kiện cho việc sử dụng mã thông báo DYDX năng động hơn. Đặt cược thanh khoản nổi bật như một tính năng mang tính chuyển đổi dành cho chủ sở hữu mã thông báo, mang đến cho họ sự linh hoạt để chuyển đổi DYDX đã đặt cược của họ thành tài sản lưu động. Tài sản này có thể được giao dịch hoặc sử dụng tích cực trong nhiều ứng dụng DeFi khác nhau, thể hiện sự thay đổi đáng kể so với các phương thức đặt cược truyền thống.

Sự ra đời của đặt cược thanh khoản trên Chuỗi dYdX đã tạo ra một môi trường cạnh tranh giữa các giao thức đang cạnh tranh để thu hút những người đặt cọc. Đáng chú ý, Stride, một thực thể hàng đầu trong hệ sinh thái Cosmos, đã công bố ra mắt dịch vụ đặt cọc thanh khoản cho DYDX. Hơn nữa, các nhà cung cấp nổi bật như Persistence và Quicksilver sẵn sàng sớm cung cấp các dịch vụ tương tự. Bối cảnh cạnh tranh này dự kiến sẽ thúc đẩy sự đổi mới và nâng cao chức năng tổng thể của hệ sinh thái đặt cược DYDX.

Chuỗi dYdX: Trụ cột trong giao dịch phái sinh phi tập trung

Về cốt lõi, Chuỗi dYdX là một chuỗi ứng dụng chuyên biệt trong mạng Cosmos, chủ yếu tập trung vào việc tạo điều kiện thuận lợi cho việc giao dịch các công cụ phái sinh mã thông báo tiền điện tử. Sự khác biệt của nó với tư cách là nền tảng lớn nhất trong phân khúc vĩnh viễn phi tập trung nhấn mạnh tầm quan trọng của nó trong thị trường tiền điện tử rộng lớn hơn. Tính bảo mật của mạng được duy trì bởi các trình xác thực mà người dùng có thể ủy quyền mã thông báo DYDX của họ. Đổi lại, những người đặt cược và người xác nhận sẽ được thưởng phí giao thức, được phân phối dưới dạng USDC stablecoin.

Việc tích hợp đặt cược thanh khoản được thiết lập để nâng cao đáng kể tính thanh khoản của mã thông báo DYDX. Sự đổi mới này giải quyết một thách thức quan trọng trong đặt cược truyền thống – giai đoạn hủy liên kết thường bắt buộc, trong trường hợp này là kéo dài đến 30 ngày. Bằng cách chọn mã thông báo đặt cược thanh khoản (LST), người đặt cược có thể bỏ qua giai đoạn không liên kết này trong khi tiếp tục tích lũy phần thưởng đặt cược trên Chuỗi dYdX. Tính năng này làm tăng tính thanh khoản của DYDX và thêm một lớp linh hoạt cho chủ sở hữu mã thông báo, có khả năng thu hút nhiều người tham gia hơn vào hệ sinh thái.

Tóm lại, việc nâng cấp Chuỗi dYdX để hỗ trợ đặt cược thanh khoản báo trước một kỷ nguyên mới về tính linh hoạt và tính thanh khoản trong không gian DeFi. Sự phát triển này dự kiến sẽ củng cố vị thế của dYdX với tư cách là người chơi chủ chốt trong thế giới tài chính phi tập trung đang phát triển, mang lại cơ hội nâng cao cho các nhà giao dịch cũng như các nhà đầu tư.