|

Thị trường các phiên gần đây khiến NĐT chúng ta băn khoăn và ngỡ ngàng khi giảm mạnh, tiếp tục phá vỡ tín hiệu Nỗ lực phục hồi vừa tạo ra. Trong bối cảnh thị trường chưa dừng rơi và chưa có Bùng nổ theo đà, chúng ta hãy cùng phân tích qua bài viết này để có cái nhìn rộng mở hơn đối với thị trường.

Nội dung bài viết 1/ Tại sao thị trường giảm mạnh qua các phiên vừa rồi 2/ Khi lo lắng – Hãy nhìn rộng ra: Hiệu suất đầu tư chứng khoán và P/E của Việt Nam ra sao? |

|

|

|

TẠI SAO THỊ TRƯỜNG GIẢM MẠNH QUA CÁC PHIÊN VỪA RỒI

1/ Hiện tượng USD mạnh lên khiến dòng vốn rút ra khỏi TTCK châu Âu, TTCK các nước mới nổi, cận biên như Việt Nam

Đồ thị dưới đây thể hiện sức mạnh của USD so với các đồng tiền mạnh trên thế giới liên tục tăng giá và lập đỉnh mới, lý do là vì Fed liên tục tăng lãi suất. Điều này dẫn tới hệ lụy là các nhà đầu tư nước ngoài, đặc biệt là nhà đầu tư gián tiếp có xu hướng rút vốn về nước trên toàn cầu. Điều này lại càng làm USD tiếp tục có động lực để tăng giá. |

|

|

Đặc biệt, dòng tiền này nằm ở ETF, nhìn vào xu hướng dòng tiền ETF, kể từ đợt tháng 6/2022 đến giờ, dòng vốn ETF Trên thị trường chúng ta đang giảm dần. Điều này lý giải tại sao vào các phiên ATC thị trường lại hay “đạp” đến vậy, đặc biệt các cổ phiếu trụ như VIC MSN SAB vốn mỏng lệnh, chịu lực bán ồ ạt của quỹ ETF thì lại càng dễ giảm sâu. |

|

|

2/ Hiện tượng force sell của công ty chứng khoán:

Margin là câu chuyện muôn thuở của thị trường Việt Nam. Phiên giao dịch ngày 03/10/2022 vừa rồi, một lần nữa chúng ta lại chứng kiến thị trường chứng khoán sụp đổ nhanh chóng khi bị bán giải chấp cổ phiếu trên diện rộng do call margin rồi force sell (bán giải chấp).

Các cuộc bán giải chấp như vậy đến nhiều mã giảm sàn như vậy không chỉ từ nhà đầu tư vừa và nhỏ mà còn từ rất nhiều nhà đầu tư lớn đã “gồng” tài khoản từ lâu nay. Đó là lý do thị trường ghi nhận các đợt bán mạnh vào khung giờ 10:30, 11:00 và 14:00. Đây chính là các đợt giải chấp mạnh ở thị trường khi lượng cổ phiếu ồ ạt bị xả ra.

3/ Tâm lý nhà đầu tư trước tin đồn Credit Suisse và Deustche bank phá sản

80% nhà đầu tư hiện tại trên thị trường là nhà đầu tư cá nhân, đó là lý do tại sao độ biến động của thị trường vào lúc có tin xấu rất mạnh. Trong mấy phiên vừa qua, việc thị trường lao dốc có liên quan đến tin đồn về khả năng phá sản của hai ngân hàng lớn hàng đầu thế giới là Deutsche Bank (Đức) và Credit Suisse (Thụy Sĩ), dấy lên lo ngại cuộc đại khủng hoảng tài chính năm 2008 sẽ lặp lại.

Thật ra thị trường chứng khoán cứ vài hôm lại có tin đồn mới, không đồn về Nga – Ukraine thì lại đồn ngân hàng nọ, ông lớn kia phá sản. Nhưng dọc theo lịch sử chứng khoán, tâm lý nhà đầu tư luôn sai lầm ở các điểm đảo chiều của thị trường, lúc chúng ta nản chí nhất, bi quan nhất về thị trường chính là lúc thị trường tạo đáy, còn khi chúng ta tin chắc thị trường chỉ có đi lên, thì đó là lúc thị trường tạo đỉnh. |

|

|

Chưa bao giờ mà câu nói của Sir John Templeton lại sâu sắc đến thế:

“Thị trường chứng khoán sinh ra trong bi quan, đi lên trong nghi ngờ, trưởng thành trong lạc quan và chết trong hưng phấn.” |

|

|

|

II. KHI LO LẮNG – HÃY NHÌN RỘNG RA: HIỆU SUẤT ĐẦU TƯ CHỨNG KHOÁN VÀ P/E CỦA VIỆT NAM RA SAO?

Khi bước vào chứng khoán, nhà đầu tư chúng ta kỳ vọng điều gì? Đầu tư là công cụ để kiếm lợi nhuận chóng vánh, 2-3 tuần, 5-10 tháng hay 5-10 năm? Nếu nhìn với góc nhìn dài hạn, tại sao chúng ta để khó khăn trong ngắn hạn che mờ những lợi nhuận tiềm năng từ thị trường chứng khoán trong dài hạn?

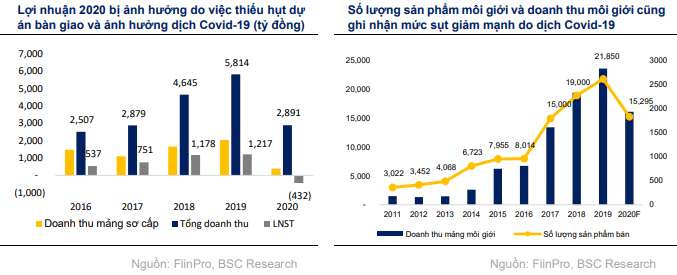

Khi lo lắng, tốt nhất là lùi lại một bước để có thế bước ra sự rối ren. Trong báo cáo thống kê của Dragon Capital, để có lợi nhuận cao nên đầu tư dài hạn vào cổ phiếu. Giữa các kênh đầu tư như cổ phiếu, bất động sản, trái phiếu, tiền gửi, vàng và USD, nhà đầu tư ĐẦU TƯ CỔ PHIẾU 5 NĂM THÌ LỢI NHUẬN BÌNH QUÂN LÀ 19.2%/NĂM; đầu tư 10 năm, lợi nhuận là 15.8%/năm, cao hơn nhiều so với lợi nhuận tại các kênh còn lại. |

|

|

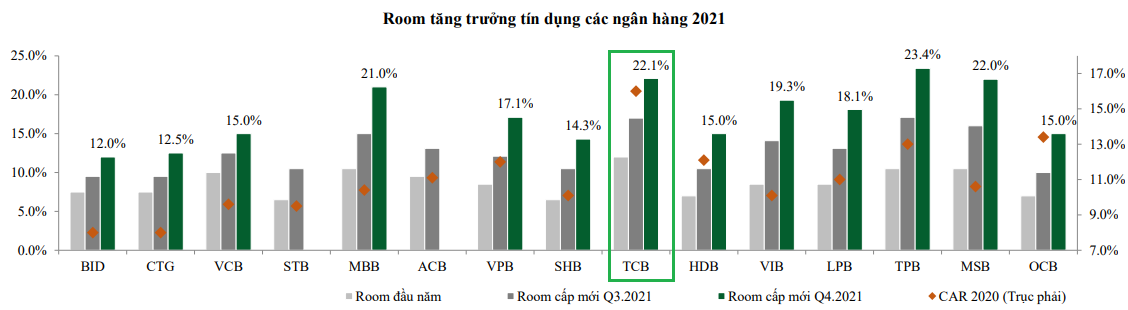

P/E của thị trường hiện tại: Cơ hội để tích sản

Dự báo tăng trưởng lợi nhuận năm 2022 và 2023 của Maybank cho thị trường chung sẽ lần lượt là 22% yoy và 17% yoy, định giá tương ứng lần lượt đạt 10.9 lần P/E và 9.3 lần P/E, thấp hơn so với mức 16 lần P/E bình quân 5 năm.

>> THỊ TRƯỜNG ĐANG MANG ĐẾN NHỮNG CƠ HỘI ĐẦU TƯ DÀI HẠN. Trong hình, VNIndex đang giao dịch với P/E FY22E là 10.6 lần, gần mức lúc bùng phát dịch Covid trong khi các doanh nghiệp đang phục hồi nhanh chóng sau đại dịch. Định giá cho năm tài chính 2023 thậm chí còn thấp hơn. |

|

|

|

|

KẾT LUẬN

Khi nhìn lại thời điểm thị trường chứng khoán giảm mạnh vào lúc Covid năm 2020, gần như mọi nhà đầu tư đều tặc lưỡi và nói “Ước gì lúc đó mình đã mua,” nhưng thành thật mà nói, chẳng ai biết thị trường chạm đáy cho đến khi đáy đã đi qua. Ở giai đoạn hiện tại, trong bối cảnh P/E thị trường đang về mức thấp, các cổ phiếu đang về mức chiết khấu, tại sao thay vì sợ, chúng ta không nhìn thấy cơ hội hiện ra trước mắt mình? Đúng thật, không phải cứ mua là có lời và thị trường chưa biết dừng rơi ở đâu, nhưng thay vì sợ hãi, đây chính là lúc chúng ta không lập ra danh sách cổ phiếu hấp dẫn, đưa ra kế hoạch giải ngân khi thị trường có tín hiệu bùng nổ theo đà. Trong mọi lĩnh vực của cuộc sống không có thành công qua đêm (overnight success) mà tất cả là một quá trình bền bỉ. Lợi nhuận trên thị trường chứng khoán nói riêng và thành công trong cuộc sống nói chung vốn dĩ dành cho người kiên trì. Em xin kết lại bằng câu nói của nhà đầu tư nổi tiếng Warren Buffett: |

|

.png)